Les nouveaux défis de la rechange indépendante

Dans un marché en pleine mutation, quel avenir attend les professionnels de la rechange ? C’est l’épineuse question à laquelle ont tenté de répondre les invités du dernier CDA de la Feda. Le sujet est pour le moins complexe tant la filière semble être à la croisée des chemins. En particulier dans un contexte post-crise sanitaire qui reste difficile à appréhender pour beaucoup d’acteurs du marché.

Des résultats en trompe-l’œil ?

Dans sa dernière édition, le baromètre Feda réalisé par le cabinet Xerfi révèle en effet qu’en dépit d’une certaine résilience, les distributeurs n’ont pas été épargnés par la pandémie. Ainsi, si l’indicateur d’activité VL a grimpé de 5,5 % en 2021 par rapport à 2019, cette reprise masque en réalité des situations très différenciées. Les stocks restent, en outre, particulièrement élevés : environ 10 % au-dessus de leur niveau habituel. Les distributeurs PL peinent, quant à eux, à retrouver de l’allant avec un recul de 9,4 % de leur chiffre d’affaires sur la même période.

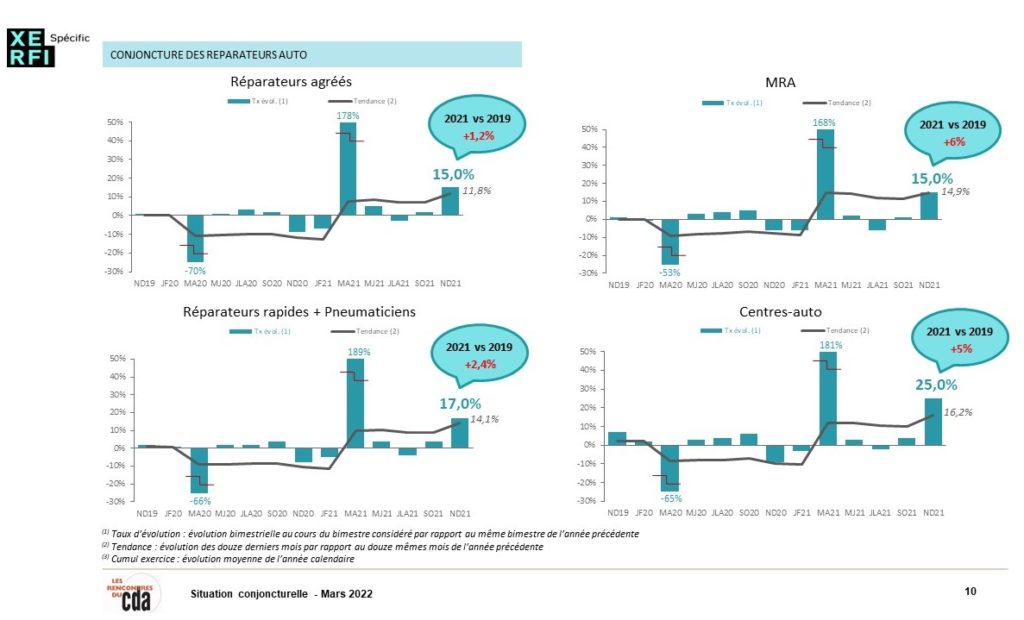

Depuis 2019, l’activité des MRA a progressé plus fortement que l’ensemble des autres catégories de réparateurs multimarques. ©Xerfi

Du côté des réparateurs, le bilan est tout aussi contrasté. Si, au global, l’activité des ateliers a progressé de 2,4 % entre 2021 et 2019 (avec une hausse remarquée de 6 % pour les MRA), cette augmentation cache une réalité, là encore, plus nuancée. Le contexte inflationniste ainsi que le remboursement des PGE ont en effet plombé la trésorerie des réparateurs indépendants. "Lors de la préparation de cette étude, nous avons eu plusieurs remontées sur la situation financière particulièrement fragile des MRA, qui se répercute sur leurs fournisseurs en termes de délais et défaillances de paiement", observe Laurent Frelat, vice-président de Xerfi Specifics.

Menaces et opportunités pour l’IAM

Au-delà de ses conséquences directes sur l’activité des distributeurs et des ateliers, la crise du Covid-19 devrait avoir des impacts plus durables sur le marché. C’est du moins le sentiment de Gipa France qui discerne plusieurs mutations profondes accélérées par la pandémie : mix énergique en forte évolution, baisse du kilométrage parcouru, chute des ventes de véhicules neufs, etc.

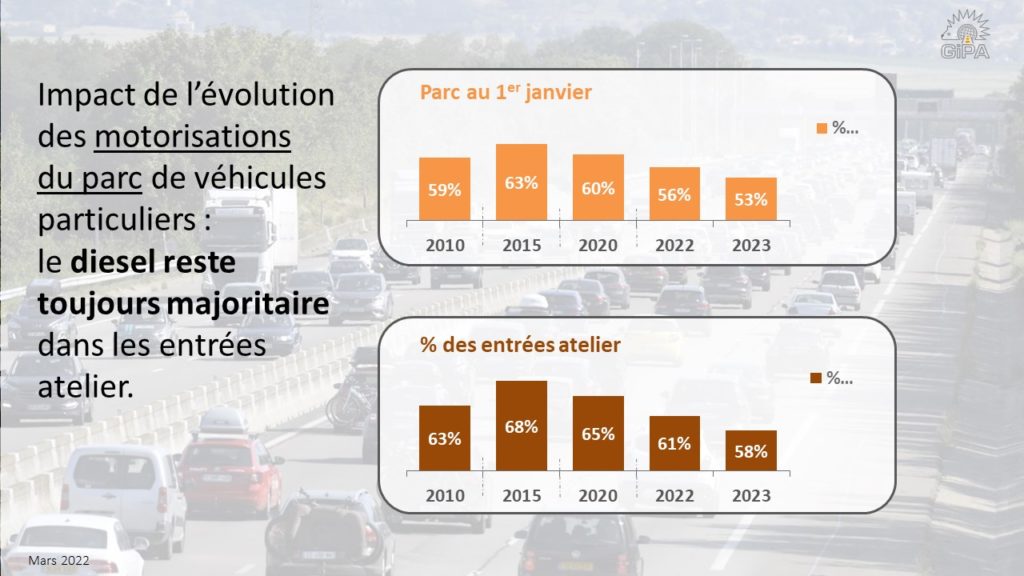

Ces tendances vont évidemment modifier la structure du parc VP. Selon Gipa France, le diesel restera toutefois toujours majoritaire dans les entrées atelier jusqu’en 2023, représentant alors 58 % des interventions. Selon le cabinet, cette inertie de la transition énergétique du parc roulant, couplée à un contexte inflationniste, devrait d’ailleurs favoriser une augmentation en valeur du marché de l’après-vente. Il table ainsi sur une hausse de 9 % en 2022 et de 4,9 % en 2023.

Malgré l’électrification du parc VP, le diesel reste toujours majoritaire dans les entrées atelier jusqu’en 2023. ©Gipa France

Dans cet environnement, Gipa identifie plusieurs "menaces" pour les acteurs de la rechange indépendante. A commencer par la baisse du parc récent (0-2 ans), qui aura des répercussions sur les ventes IAM dans les prochaines années. Autre facteur à prendre en compte : le développement de l’offensive des constructeurs sur le segment de la pièce multimarque.

A contrario, le cabinet entrevoit dans ces évolutions de marché des opportunités pour les acteurs de l’IAM. La couverture du territoire des indépendants, à l’heure où les constructeurs envisagent de réduire leur maillage, fait notamment partie de leurs atouts. En particulier, avec l’arrivée de nouveaux entrants parmi les marques automobiles (Ineos, Fisker, VinFast, etc.), en quête de partenaires pour leur après-vente.

De nouveaux modèles économiques

A l’horizon 2030, l’avenir de l’aftermarket se fait encore plus incertain. Si l’électrification du parc va bouleverser les modèles économiques, l’impact sur le SAV ne devrait que reculer de 14 % en volume selon le cabinet ICDP. En valeur, le marché pourrait même suivre une courbe inverse en progressant de 8 %. En parallèle, avec la connectivité croissante du parc roulant, Thomas Chieux, directeur de la recherche d’ICDP en France, s’attend à une "virtualisation" des produits après-vente. Ce dernier rappelle d’ailleurs que le groupe Stellantis, dans son dernier plan stratégique, veut générer 9 milliards de revenus via la monétisation des données issues d’un parc de 34 millions de véhicules connectés.

"Le marché OTA (over the air, ndlr) devrait être quadruplé entre 2020 et 2027 pour atteindre 10 milliards d’euros en Europe", ajoute Thomas Chieux. Ce contexte risque d’affaiblir le modèle économique des réparateurs, contraints de se spécifier pour s’adapter à la complexification croissante des véhicules. Avec l’électrification du parc, ICDP estime, en outre, que la majeure partie du business après-vente se concentrera autour de la batterie, favorisant l’émergence d’un écosystème spécifique autour de sa maintenance, de son reconditionnement, etc. "La batterie sera au cœur de tous les enjeux", conclut Thomas Chieux.

La distribution à l’épreuve de nouveaux défis

Invités autour d’une table ronde intitulée "Distributeurs : les nouveaux défis", plusieurs représentants de la distribution tricolore ont pu débattre des différents enjeux qui les attendent, et partager leurs préoccupations.

Parmi elles, l’inflation cristallise aujourd’hui une majeure partie de leurs inquiétudes. "Ça m’agace beaucoup, on a l’impression qu’on ne peut rien faire, déplore Éric Mayou, gérant VDSA (Précisium). Nous voulons protéger nos marges, c’est sûr, mais il faut aussi penser au consommateur. Nous avons tous une responsabilité et une capacité d’amortissement. Je ne veux surtout pas croire que cette situation est inéluctable." Pour Vincent Ferron, co-dirigeant du groupe éponyme, cette situation doit favoriser un changement des pratiques tarifaires dans la profession. Ce dernier préconise notamment de mettre fin aux prix constructeurs fortement remisés et de revaloriser la main d’œuvre. "Il faut arrêter de suivre le diktat des constructeurs. Il faudrait que les pièces soient vendues en prix nets avec une marge plus importante sur la main d’œuvre. Il est temps de changer de modèle économique", insiste Vincent Ferron.

Un avis loin d’être partagé par l’ensemble de ses confrères. Ainsi, Thierry Michel, dirigeant de Fradis (Autodistribution), estime que ce changement serait trop "déstructurant" et entend donc préserver un prix référent, tout en incitant les réparateurs à ne plus dépendre de la marge sur la pièce. Même son de cloche chez Jeremy de Brabant, directeur général B2B de Parts Holding Europe (PHE) : "Le prix net, c’est la négation du métier de distributeur".

Peu enclin à remettre en cause la structure tarifaire du marché, le dirigeant de PHE préfère se concentrer sur l’évolution des canaux de distribution. Le groupe a notamment engagé sa mue digitale, avec notamment Autossimo, le catalogue électronique du réseau Autodistribution. L’essor du numérique est aussi perceptible dans les rangs d’Alliances Automotive Group, selon Thierry Dufour, directeur de la BU distribution : "La part des pièces vendue par voie électronique est passée de 18 à 25 % depuis mon arrivée (2019, ndlr). C’est une évolution que nous encourageons avec des incentives de quelques points accordés aux réparateurs commandant par ce biais. A terme, l’objectif est de rééquilibrer nos canaux de distribution pour que le digital représente 40 à 45 % des ventes."

De son côté, Laurent Brutinel, président de l’Agra, veut se montrer prudent avec le canal digital, estimant que le numérique doit avant tout apporter de la "valeur ajoutée aux clients réparateurs".

Sur le même sujet