Tout le monde veut sa part du turbo

Le turbocompresseur est une pièce de panne qui se généralise. Autrefois monté sur quelques moteurs diesel, il équipe aujourd'hui quasiment tous les types de carburation. Le downsizing des moteurs – pour réduire leur consommation et leurs émissions polluantes – oblige les constructeurs à recourir à cette pièce technique. La majorité des VN sont donc désormais dotés de turbos de plus en plus perfectionnés, notamment avec des composants électroniques. Mais cela tend aussi à les fragiliser (lire ici).

Les MRA ont compris que les marques de produits rénovés sont intéressantesGuillaume Denormandie, directeur produits et marketing de MS Motorservices France

Leurs fabricants sont BorgWarner, Garrett, BMTS, IHI, Mitsubishi, Continental, Hitachi et Holset (spécialisé dans les références pour VI). Les deux premiers cités dominent largement la première monte de voitures. Tandis que certains autres ne fournissent qu'une poignée de références. Ces équipementiers approvisionnent aussi les réseaux d'après-vente des constructeurs en pièces neuves et rénovées. Cette dernière option est poussée par le coût élevé de ces pièces, qui rend leur rénovation particulièrement attractive (environ 30 % moins élevée).

Croissance à deux chiffres

L'un des spécialistes interrogés estime que globalement, 60 000 à 80 000 turbos seraient remplacés aujourd'hui en France. En 2021, une étude de Gipa indiquait qu'environ 15 000 turbos étaient traités chaque année dans les garages indépendants. À côté d'eux, les réseaux constructeurs se taillent la part du lion. "Ils gardent la main sur les véhicules jusqu'à sept ans après leur mise à la route, constate Guillaume Denormandie, directeur produits et marketing de MS Motorservices France. Mais pour le reste du marché, les MRA ont compris que les marques de produits rénovés sont intéressantes."

Aussi, trois turbos sur quatre seraient des pièces rénovées, d'après le Gipa. Ces dernières sont très prisées en France. Cela, alors que chez nos voisins allemands et espagnols, le remanufacturing ne représente respectivement "que" 53 % et 48 % des réparations. Les garagistes remplaceraient 6 à 8 turbos par an. Cette réparation, particulièrement délicate, leur permet d'attirer 85 % des volumes dans leur atelier. Les autres seraient réalisées par les "blackeurs".

À lire aussi : Du turbo à la pièce technique, les nouvelles ambitions d’iTurbo.fr

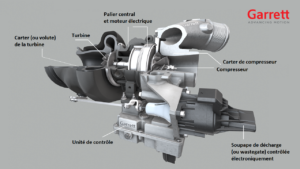

Les composants électroniques sont apparus sur les turbos les plus récents. Ils optimisent leurs performances, mais les rendent parfois aussi plus vulnérables. ©Garrett

Depuis trois ans, tous ces chiffres auraient connu une croissance importante. Mais BorgWarner et Garrett, les deux principaux fabricants de turbocompresseurs, ne les communiquent pas. Et cela, alors qu'ils maîtrisent l'essentiel du système de consigne alimentant les remanufacturiers en vieille matière.

Toutefois, Romain Perrier, directeur international des ventes de rechange Garrett, déclare que "le marché français du turbo pour Garrett a été en croissance à deux chiffres en 2022-2023".

Il explique cette évolution par quatre facteurs. Tout d'abord, "notre part de marché en première monte a fortement augmenté ces dernières années, faisant de Garrett le leader mondial du turbo, que ce soit pour les véhicules légers, notamment les véhicules à essence en forte croissance, mais aussi pour les poids lourds."

Cette position lui permet donc d'améliorer mécaniquement ses ventes sur le marché de la rechange. Deuxième point : sa ligne de produits est particulièrement étendue. Elle compte des modèles dédiés aux moteurs de 1,4 à 12 litres, et de 140 ch jusqu'à 3 000 ch. Ensuite, l'équipementier bénéficie du vieillissement du parc roulant.

"L'âge moyen est passé de 9,7 ans en 2015 à 10,5 ans en 2022 pour les voitures de tourisme, ce qui donne des opportunités de maintenance supplémentaires aux garagistes"… et donc aussi aux fournisseurs. Enfin, le responsable signale l'effet de l'inflation sur les prix. Comme partout (ou presque), celle-ci a poussé les chiffres d'affaires. Mais dans tous les cas, c'est bien la croissance de ce marché qui attire naturellement les convoitises d'un nombre croissant de fournisseurs de tous horizons.

Un marché exponentiel

Cet afflux de nouveaux fournisseurs est tel que "nous avons l'impression que le marché évolue sans que nous nous en rendions compte. Car il attire de plus en plus d'acteurs", observe Éric Coquet, directeur général de Vege France. Son entreprise, créée en 1936, est spécialisée dans la rénovation de moteurs, turbocompresseurs, boîtes de vitesses, injecteurs, etc. Elle remanufacture plus de 20 000 moteurs par an.

Son dirigeant précise : "Je vois par exemple que dans le domaine des moteurs, nous sommes en progression de 145 %, alors que nous restons stables dans celui du turbo." Il ajoute toutefois que ses modèles remanufacturés ne sont pas référencés par Autodistribution et Alliance Automotive Group (contrairement à ses moteurs rénovés). Sa marque ne bénéficie donc pas au mieux d'un marché qu'il juge exponentiel. Car ces deux groupements occuperaient plus de la moitié des parts de marché dans cette spécialité.

À lire aussi : Turbocompresseur, de l’hybridation à Euro 7

En quelques années, les distributeurs ont vu l'offre disponible s'élargir considérablement. Initialement, le marché du turbo était occupé par une petite dizaine de fournisseurs, tant dans le domaine des pièces neuves que des remanufacturées. Aujourd'hui, ils peuvent s'approvisionner auprès d'une quarantaine de marques. La multiplication du nombre d'importateurs complique leur compte exact.

Le vieillissement du parc donne aux garagistes des opportunités de maintenance supplémentairesRomain Perrier, directeur international des ventes de rechange Garrett

"Maintenant, tous les équipementiers ajoutent les turbos dans leur catalogue. Mais leur production est courte et se maintient au niveau des 20-80", pointe Éric Coquet. Pour les rénover, ils font notamment appel à des remanufacturiers ibériques, est-européens et asiatiques. Le dirigeant prévient que parmi ceux-ci, la fiabilité de la production peut varier. "La qualité des turbos repose sur de vraies différences de process et de sourcing. Certains ne respectent pas le cahier des charges des constructeurs."

A contrario, les remanufacturiers positionnés premium comme Vege ou Intec utilisent les mêmes composants que ceux des fabricants de première monte pour remplacer les pièces d'usure de cet organe. La pièce d'origine rénovée conserve des qualités non négligeables. Ainsi, "choisir un turbo original neuf ou remanufacturé d'origine plutôt qu'une copie est la garantie d'avoir une performance jusqu'à 40 % supérieure, jusqu'à 28 % d'émissions en moins et plus de 4 % d'économie de carburant", affirme Romain Perrier.

Accompagnement obligatoire pour distributeurs et réparateurs

"Le remanufacturing représente le noyau dur des ventes de turbos, surtout pour les références faciles à copier. C'est dans ce domaine que la concurrence est la plus importante", souligne Guillaume Denormandie. Son entreprise, MS Motorservices France, demeure l'un des fournisseurs incontournables du marché. Cette filiale du groupe allemand Rheinmetall (six milliards d'euros de chiffre d'affaires) est distributeur exclusif de Garrett depuis 2008.

Trois ans plus tard, sa maison mère a racheté le remanufacturier lyonnais Intec – rénovant quasiment toutes les marques de turbos. Cette acquisition lui a alors permis de lancer sa propre marque de pièces rénovées : Turbo by Intec. Celle-ci réunit les 20 000 turbos que l'entreprise rénove annuellement. Elle représente un atout non négligeable pour continuer à peser sur le marché.

À lire aussi : Bilstein group dévoile son offre de turbos

Deux axes priment pour se démarquer face à la rudesse de la concurrence. Comme sur de nombreux autres marchés de l'après-vente, le service et la disponibilité sont primordiaux. "Il faut être bon, sur la qualité et la profondeur de gamme, pour répondre à la demande", lance Éric Coquet. Par ailleurs, il affirme que beaucoup de réparateurs sous-estiment la technicité du montage de cet organe.

Et "un turbo mal monté casse tout de suite ou très peu de temps après montage. Le problème peut venir de l'électronique ou de la mécanique." Dans ce cas, "c'est au réparateur d'assurer toute la main-d'œuvre, alors qu'il a souvent refusé les garanties". Par ricochet, la crédibilité de l'offre des distributeurs et remanufacturiers est facilement remise en cause.

La part des pièces remanufacturées est importante car l'offre en neuf est insuffisanteArnaud Pénot, directeur marketing bilstein group France

Tout attrayant qu'il soit, ce marché comporte donc des risques pour les acteurs qui veulent s'y maintenir. L'accompagnement pour aider les distributeurs à guider leurs clients est obligatoire. "Par exemple, j'ai un client distributeur qui subissait 20 % de demandes de garantie. C'était intenable pour lui, se souvient Éric Coquet. Nous l'avons accompagné en le formant, et il est passé à 3 % de demandes de garantie."

Ce soutien s'appuie sur la Vege Academy et les 15 salariés du service après-vente et du back-office de la marque. Ils accompagnent les distributeurs pour la vente et la préconisation de montage (en complément des notices accompagnant les turbos). De son côté, MS Motorservices dispose d'un stock de 5 000 références. Pour assurer le service autour de cette offre, les activités des équipes des deux filiales françaises de distribution et de production de Rheinmetall ont été réunies depuis janvier 2022. Leurs synergies leur donnent davantage de poids pour batailler efficacement sur le terrain du service.

Réamorcer la pompe du remanufacturing

D'autres se différencient autrement, y compris en prenant le marché à contrepied. C'est le cas de bilstein group, nouvel entrant dans ce segment. En 2021, le groupe a racheté Motair, remanufacturier germanique actif en Allemagne et au Benelux. Il peut ainsi proposer à la fois des pièces d'origine rénovées, et des neuves référencées par sa marque febi. Ses 2 900 modèles stockés (sur 70 000 références au catalogue) sur sa plateforme de Gargenville (78) couvrent 95 % du parc européen. Ceux-ci sont associés à 1 500 références d'accessoires périphériques.

Même chez les fabricants proposant leurs propres produits en échange standard (ici BorgWarner), il faut attendre environ deux ans après la sortie des nouveaux véhicules pour voir apparaître ces pièces rénovées.©BorgWarner

Mais le groupe mise particulièrement sur la pièce neuve. En effet, "dans le domaine des VN, il y a très peu d'accès au turbo neuf. Nous sommes seuls à les proposer en livraison express", met en avant Arnaud Pénot. Le directeur marketing bilstein group France est persuadé qu'il "existe une vraie place pour le neuf sur le marché français. La part des turbos remanufacturés y est importante car l'offre en neuf est insuffisante. C'est la raison pour laquelle nous nous positionnons sur ce créneau."

Cette offre reste cependant articulée autour d'une consigne à tarif unique. L'objectif est de réamorcer la pompe du remanufacturing en l'approvisionnant en vieille matière. Car la multiplication des nouveaux fournisseurs a paradoxalement entraîné la raréfaction de pièces à rénover. Cela, à cause des marques les moins chères du marché, qui ne prennent pas la peine de mettre en place un circuit de rénovation de leurs pièces. Celles-ci sont simplement jetables, à rebours de l'économie circulaire mise en avant par les acteurs historiques.

À lire aussi : BBB Industries se renforce avec l’acquisition d’Inter-Turbo

Car c'est bien ce principe vertueux qui devrait permettre aux acteurs du turbo de bénéficier des très belles perspectives de ce marché, programmé pour disparaître quelques années après l'interdiction de la vente de VN thermiques.